本轮a股的底部反击始于去年10月底从11月1日至今,万得全A上涨近10%,上证综指上涨11.5%,成功收复3200点关口,是典型的一轮熊牛切换修复行情 31个申万一级行业中,11月初以来有29个行业...

本轮a股的底部反击始于去年10月底从11月1日至今,万得全A上涨近10%,上证综指上涨11.5%,成功收复3200点关口,是典型的一轮熊牛切换修复行情

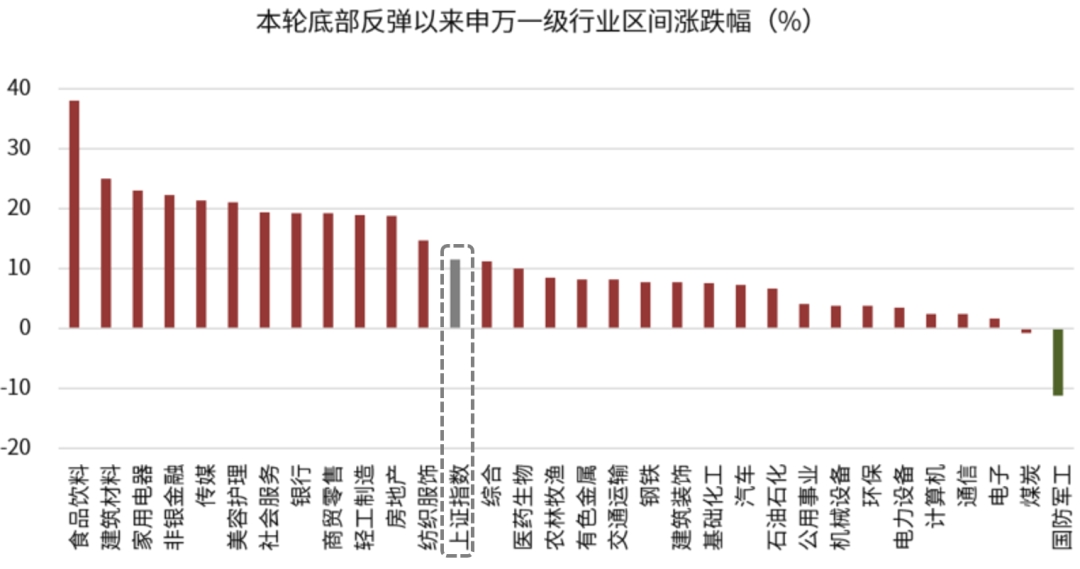

31个申万一级行业中,11月初以来有29个行业出现反弹,但行业间分化明显,涨幅不均衡:

同样是新半军的半导体他是我兄弟军工呢为什么逆势领跌如何看待今年军工板块的投资机会现在值得关注吗

继续看,挖基带你就一杆好。

1.为什么军工行业逆势领跌。

我们不妨回顾一下2022年以来军工行业的表现:

1月初至4月底,受年报下调预期+市场流动性收紧+上游原材料价格大幅上涨的影响,该板块损失惨重,最大回撤约40%,

4月底至8月初,低估值叠加盈利预期得到修复伴随着a股的触底反弹,该板块在4月底至8月初表现强劲,区间涨幅接近50%

此后市场走势开始纠结,8—10月军工板块再次陷入震荡,11月以来经历了连续回调。

其实11月份以来的回调和基本面关系不大,更多的是市场原因和金融因素。

第一,去年12月份,行业确实受到部分公司减持公告的影响,但近期公告显示,大部分前期减持计划已经减持过半或时间已过,其中少部分完成了减持计划,减持对行业的影响开始逐渐消散。

二是去年三季度公募基金军工持股较二季度大幅增加,超配比例快速上升至近十年新高如果交易拥挤,可能需要一定程度的消化

第三,11月以后,a股处于业绩真空期,而军工板块的研究难度更大由于保密等因素,可披露的数据较少,同时缺乏可持续跟踪的高频数据,使得部分基金选择在市场波动纠结时期获利了结

四是市场风格方面,12月初国家防疫控制措施调整,消费市场持续升温在三支箭的催化下,11月份以来,金融和地产也多次被解读在存量博弈的市场环境下,以军工为代表的增长风格的资金被明显分流

而且,一方面,此轮反弹的逻辑是宏观经济预期向好,疫情影响消退,军工属于此背景下基本面边际改善预期较小的行业,其次,此轮反弹主要由北上资金推动,北上资金向来青睐食品饮料和金融。

军工短期内难以成为市场关注的焦点,导致持续调整。

2.如何看待今年军工的投资机会。

首先,伴随着十五需求的快速释放,展望2023年,军工行业的景气度仍有望持续。

看一下延迟交货订单的确认

军工需求相对刚性,受疫情扰动较小,但供给仍可能受限于产能或受生产交付不畅扰动,影响企业业绩提速。

伴随着国内各大城市疫情逐渐达到顶峰,后疫情时代的经济活动步入正轨,延期交货订单可能跨期在今年的财务报表中确认,业绩得以实现。

其次,看国内替代和产能扩张

为了应对下游需求激增,2021年开始军工企业扩张但由于军品生产是由销售决定的,下游需求向生产供给侧的传导是滞后的,产能缺口持续存在

从今年开始,预计材料和中游上一轮扩张的成果将逐步落地国内替代叠加产能的扩大,带来了供给侧产能的整体提升,形成了业绩提速的良好支撑

第三,看设备升级大单的落地。

十五期间,武器装备更新换代需求迫切,高端装备逐步从研制阶段转入批量生产阶段自2021年以来,行业合同负债和订单的激增表明行业需求景气度有所改善

据统计,2019—2022年下游主机厂关联交易预算从1517亿元增长到2160亿元,年复合增长率为12.5%从某龙头航空公司披露的2023年关联交易预计数据来看,下游需求仍保持高速增长,未来大订单有望逐步落地,带动板块业绩向好

其中导弹,航空,航空兵可能是性能更有望实现潜在加速的方向。

其次,军工体制改革的持续推进,有望成为高质量发展的抓手。

新年伊始,军工集团国企改革重磅消息不断上周,战斗机领导小组整体借壳上市的公告一度冲上热搜TF证券作为歼20的主机厂,预计市值2000亿,而目前被借壳的公司市值只有60亿出头即使考虑到未来可能的增发对股本的影响,也还是留下了很大的想象空间

图:先进战斗机产业链示意图

事实上,自2021年以来,军工行业资产证券化操作更加活跃,板块内企业股权激励推进也明显提速。

日前,国资委召开央企负责人会议,强调以此为契机,组织开展新一轮深化提升国企改革。同时,明确2023年中央企业一利五率目标为一增一稳四提升:

一增即确保利润总额增速高于全国GDP增速,努力取得更好的业绩,

一稳即资产负债率总体保持稳定,

四提升即净资产收益率,R&D资金投入强度,全员劳动生产率,经营性现金比率四项指标进一步提升。

考核目标将进一步加快军工央企质量效益,收入质量,盈利能力和现金流的提升。

在政策的引导下,各央企都进入了改革的快车道一方面,恰逢国企三年改革结束另一方面,正在拉开推动央企上市公司高质量发展的序幕军工央企围绕高质量发展的改革动作仍值得期待,板块情绪的催化也有望反复

3.现在的军工板块值得关注吗。

在短期内:

经过此轮回调,在估值方面,申万国防工业指数的市盈率—TTM回归到近5年的1%分界点和近10年的4%分界点,已经处于低估区域。

市场情绪方面,12月下旬,申万国防军工指数周成交量一度创下近两年新低。

这在一定程度上构成了底部特征,表明本轮军工行业调整可能已经开始进入尾声,而行业装备升级+国产替代的核心逻辑并未被破坏,投资价值逐渐显现。

从时间节点来看,可以重点关注接下来的两会。

通过分析2010年以来两会前后申万国防军工指数的表现,发现军工板块在两会前15日实现正收益的比例达到76.9%,平均涨幅为3.69%与沪深300相比,板块走出超额收益的胜率达到92%,平均超额收益为3.41%

图:前两会前国防工业vs沪深300走势

今年是特殊的一年,可以期待政策利好给军工行业带来更多的机会。

从中长期来看:

目前中国是世界第二大经济体,但目前的军事实力与中国已经取得的全球经济地位不匹配,也与中国想要在国际竞争中取得的国际地位不匹配。

从军费来看,中国军费虽居世界第二,但仍仅为美国的三分之一,GDP占比仅1.7%左右,远低于美国和俄罗斯。

中乌冲突以来,国际形势错综复杂在美国的大国复兴过程中,军事工业的崛起是必然的,现实中的矛盾也变得越来越迫切持续稳定的军事投资将成为行业增长的关键因素

从二十大精神来看,报告中明确提出加快建设世界一流军队是全面建设社会主义现代化的战略要求,重申加快国防和军队现代化建设,坚定不移推进祖国统一大业。

从1927年南昌起义开始,2027年将迎来我军建军一百周年,建军百年的目标几乎已经落后国家层面势必对中国军事实力的建设和提升提出更高的要求我军现代化进程有望在百年变局下加速,军工行业可能迎来跨越式发展的黄金时代

当然,清晰的投资逻辑也要结合市场环境来判断虽然a股熊牛切换的趋势已经出现,但节前效应在经历一定涨幅后短期内仍可能以震荡为主,而军工行业的波动一直比大盘大,所以大家在投资前一定要心中有数

军工板块的基金不适合追高点,更适合反向投资的左布局,更适合风险承受能力高的投资者,因为波动大。

如果看好军工行业的中长期成长逻辑,风险承受能力匹配,可以尝试做波段或者结合估值做定投,比如低位多投,高位低投,然后给自己设定一个合理的目标收益率如果实现,将是应对板块波动的好办法

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。